ยอดหนี้ครัวเรือนสูตรใหม่ สูงถึง 90.6% ต่อจีดีพี แตะ 16 ล้านล้านบาท สูตรนี้ไม่รวมหนี้นอกระบบ

Highlight

ไฮไลต์

“ ยอดหนี้ครัวเรือนภายใต้ข้อมูลชุดใหม่ อยู่ที่ 90.6% ต่อจีดีพี

แตะ 16 ล้านล้านบาท ไม่ได้น่ากังวล หากนำไปใช้เพื่อสิ่งจำเป็นหนี้

เพื่อการประกอบอาชีพ แต่สิ่งที่กังวล คือ กลุ่มเปราะบางที่ไม่สามารถชำระหนี้ได้

และแนวโน้มหนี้เสียอาจเพิ่มขึ้นบ้าง แต่จะไม่เห็น NPL Cliff

(การก้าวกระโดดเหมือนหน้าผาสูง) ซึ่งสถาบันการเงินยังสามารถบริหารจัดการได้อยู่”

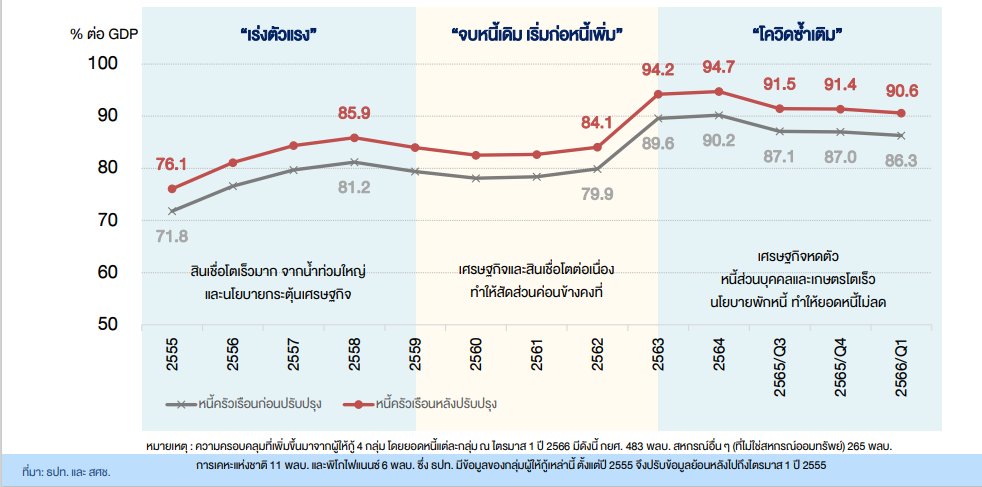

สถานการณ์หนี้ครัวเรือนล่าสุด ภายใต้ข้อมูลชุดใหม่ของธนาคารแห่งประเทศไทย (ธปท.) ไตรมาส 1 ปี 2566 หนี้ครัวเรือนอยู่ที่ 16 ล้านล้านบาท คิดเป็น 90.6% ต่อ GDP (เพิ่มขึ้นจากการปรับข้อมูลให้ครอบคลุมผู้ให้กู้เพิ่มขึ้น ซึ่งเป็นหนี้ที่มีอยู่แล้ว ไม่ใช่หนี้ที่เพิ่งเกิดใหม่ โดยจากข้อมูลชุดใหม่ หนี้ครัวเรือนในไตรมาส 4 ปี 2565 อยู่ที่ 91.4%)

ข่าวที่เกี่ยวข้อง

โดยธปท.แจงหนี้ครัวเรือนชุดใหม่ ได้นำยอดหนี้จากผู้ให้กู้ 4 กลุ่ม ณ ไตรมาส 1/2566 มูลหนี้รวมทั้งสิ้น 765,000 ล้านบาท ดังนี้

- กยศ. มูลหนี้ 483,000 ล้านบาท

- สหกรณ์อื่นๆ (ที่ไม่ใช่สหกรณ์ออมทรัพย์) มูลหนี้ 265,000 ล้านบาท

- การเคหะแห่งชาติ มูลหนี้ 11,000 ล้านบาท

- พิโกไฟแนนซ์ มูลหนี้ 6,000 ล้านบาท

ทั้งนี้ หนี้ครัวเรือนทั้งหมด 16 ล้านล้านบาท ได้อยู่ภายใต้การกำกับดูแลของธปท. 73% แบ่งเป็น สินเชื่อบัตรเครดิตทั้งหมด สินเชื่อบ้าน 90% และ 2 ใน 3 ของสินเชื่อส่วนบุคคลและสินเชื่อรถยนต์ ส่วนอีก 27% ที่ไม่ได้อยู่ภายใต้การกำกับดูแลของธปท.นั้น เป็นสินเชื่อรถยนต์ สินเชื่อสหกรณ์ สินเชื่อเพื่อการศึกษา (กยศ.)

หนี้ครัวเรือนที่แบ่งตามประเภทสินเชื่อ มีดังนี้

- สินเชื่อบ้าน 34%

- สินเชื่อบัตรเครดิตและสินเชื่อส่วนบุคคล 27%

- สินเชื่อเพื่อประกอบอาชีพ กองทุนเพื่อการศึกษา (กยศ.) และอื่นๆ 28%

- สินเชื่อรถยนต์ 11% ซึ่งส่วนหนึ่งใช้เพื่อประกอบอาชีพ

ขณะที่จำนวนบัญชีและยอดหนี้ของสินเชื่อที่ค้างชำระเกิน 90 วัน จากผลกระทบของโควิด (ลูกหนี้รหัส 21) ล่าสุด ได้ทยอยปรับลดลงจากจุดสูงสุดเมื่อเดือนตุลาคม 2565 แล้ว จากการเร่งปรับโครงสร้างหนี้ของสถาบันการเงินเฉพาะกิจ

สำหรับแนวโน้ม NPL ประเมินว่า อาจทยอยปรับขึ้นบ้าง จากกลุ่มเปราะบางที่รายได้น้อย หรือรายได้ยังไม่ฟื้นตัว แต่จะไม่เห็น NPL cliff และเป็นระดับที่สถาบันการเงินสามารถบริหารจัดการได้ สอดคล้องกับมุมมองของ Rating agencies ต่อภาคธนาคารไทยที่ยังมั่นคง อีกทั้งการฟื้นตัวต่อเนื่องของเศรษฐกิจไทยจะทำให้ความสามารถในการชำระหนี้ปรับดีขึ้น

โดยหนี้กลุ่มเปราะบางที่อาจเสื่อมคุณภาพลง ส่วนใหญ่อยู่ในกลุ่มผู้มีรายได้น้อย มีภาระหนี้สูง และกลุ่มที่ไม่มีรายได้ประจำ ที่เคยได้รับความช่วยเหลือแล้ว แต่ยังกลับมาชำระหนี้ไม่ได้

สำหรับสินเชื่อรถยนต์ ที่จัดชั้น stage 2 (SM) ที่เพิ่มขึ้นหลังช่วงโควิด ไม่ใช่ว่าจะกลายเป็นหนี้เสียทั้งหมด เห็นได้จากพฤติกรรมของลูกหนี้ในช่วงที่ผ่านมา อาจเว้นงวดผ่อนรถเพื่อนำเงินไปหมุนจ่ายภาระอื่น ทำให้โดยทั่วไป SM ของสินเชื่อรถยนต์จะอยู่ในระดับสูงกว่าสินเชื่อรายย่อยประเภทอื่น ซึ่ง ธปท. ได้กำชับ เจ้าหนี้ ลูกหนี้ ให้เร่งเจรจาปรับโครงสร้างหนี้แล้ว

ขณะที่ลูกหนี้บัตรเครดิตและสินเชื่อส่วนบุคคลที่ไม่มีหลักประกันและเป็นหนี้เสียค้างชำระเกินกว่า 120 วัน ก็สามารถเข้าร่วมคลินิกแก้หนี้ เพื่อปรับโครงสร้างหนี้ให้ภาระรายเดือนอยู่ในระดับที่สามารถชำระคืนได้

เปิด 3 แนวทางการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน

โดยแนวทางดังกล่าวจะครอบคลุมตลอดวงจรหนี้ ตั้งแต่การก่อหนี้ใหม่ที่มีคุณภาพ การดูแลหนี้เดิมโดยเฉพาะ NPL และหนี้เรื้อรัง รวมถึงช่วยให้ประชาชนเข้าถึงสินเชื่อในระบบ ได้แก่

- เกณฑ์ Responsible Lending (RL) ที่กำหนดให้เจ้าหนี้ให้สินเชื่ออย่างรับผิดชอบและเป็นธรรมตลอดวงจรหนี้ ตั้งแต่ก่อนเป็นหนี้ ระหว่างเป็นหนี้ หนี้มีปัญหา จนถึงการขายหนี้ โดยลูกหนี้ต้องได้รับความช่วยเหลือที่เหมาะสม ทันเวลา มีคุณภาพ และเพียงพอมีแนวทางการดูแลลูกหนี้ที่เป็นหนี้เรื้อรัง ให้เห็นทางปิดจบหนี้ได้

- กลไก Risk-based pricing (RBP) เพื่อส่งเสริมการเข้าถึงสินเชื่อในระบบ และช่วยให้ลูกหนี้จ่ายอัตราดอกเบี้ยตามความเสี่ยงและได้รับการปฏิบัติอย่างเป็นธรรม โดยหลักการสำคัญคือลูกหนี้ที่มีความเสี่ยงต่ำควรได้รับดอกเบี้ยที่ต่ำลง และเพิ่มโอกาสการเข้าถึงสินเชื่อในระบบสำหรับลูกหนี้ที่มีความเสี่ยงสูง

- มาตรการ Macroprudential policy (MAPP) ให้เจ้าหนี้ให้สินเชื่อสอดคล้องกับความสามารถในการชำระหนี้ และลูกหนี้มีเงินเหลือพอดำรงชีพ ไม่นำไปสูงการก่อหนี้สินเกินตัว เช่น การคุมหนี้ไม่ให้อยู่ในระดับสูงเกินไปเมื่อเทียบกับรายได้ในแต่ละเดือน (DSR)

สำหรับแผนการนำมาใช้ในส่วนของ RL และการแก้หนี้เรื้อรังจะบังคับใช้ก่อนเป็นลำดับแรก ตามมาด้วยมาตรการ RBP สำหรับในเรื่อง MAPP การนำมาใช้จะต้องพิจารณาให้เหมาะกับบริบทของเศรษฐกิจ โดย ธปท. จะชี้แจงรายละเอียดในปลายเดือนกรกฎาคมนี้ต่อไป

อย่างไรก็ตาม การแก้ไขปัญหาหนี้ครัวเรือนให้ได้อย่างมีประสิทธิภาพและยั่งยืน ต้องอาศัยความร่วมมือจากภาคส่วนอื่น เพื่อขยายผลไปยังอีก 30% ของหนี้ครัวเรือนที่ไม่ได้อยู่ภายใต้การกำกับของ ธปท. ด้วย เช่น การปลูกฝังให้ลูกหนี้มีความรู้และวินัยทางการเงิน การให้สินเชื่ออย่างรับผิดชอบของเจ้าหนี้ทั้งระบบ การพัฒนาฐานข้อมูลที่ใช้ประเมินและติดตามหนี้ และการแก้จน/ สร้างรายได้ เป็นต้น

การช่วยกันเร่งแก้ไขปัญหาหนี้ครัวเรือนของไทยยังคงเป็นความหวังให้กับคนไทยทั้งประเทศ ที่จะช่วยแบ่งเบาภาระ ความเครียดของประชาชนในยุคที่ อะไรๆ ก็แพงได้บ้าง จากปัญหาหนี้สินนำไปสู่ปัญหาสังคม ที่มีการลักขโมย ชิงทรัพย์ ทำร้ายร่างกาย และการทำลายตัวเองและคนอื่นตามมาอีกมากมาย