กรุงไทยประเมินโอกาสส่งออกอาหารทะเลไปสหรัฐฯ แนะแนวทางยกระดับ-เพิ่มโอกาส

สินค้าอาหารทะเลไทยพึ่งพาการส่งออกเป็นหลัก และไทยเคยเป็นผู้ส่งออกอันดับ 2 ของโลกรองจากจีน โดยมีสหรัฐฯ เป็นตลาดส่งออกอันดับ 1 แต่หลังปี 2012 ไทยเริ่มสูญเสียสถานะผู้นำการส่งออกออกอาหารทะเลในตลาดโลกและตลาดสหรัฐฯ ให้กับคู่แข่งอย่างเวียดนาม อินโดนีเซีย อินเดีย และเอกวาดอร์

ข่าวที่เกี่ยวข้อง

จากนั้นมา มูลค่าการส่งออกสินค้าอาหารทะเลของไทยลดลงเรื่อย ๆ จนเหลือ 5,300 ล้านดอลลาร์สหรัฐ ในปี 2024 หรือลดลงกว่า 34% เมื่อเทียบกับปี 2011 หรือลดลงเฉลี่ย 3% CAGR ในช่วงปี 2012-2024 และมีส่วนแบ่งในตลาดสหรัฐฯ เหลือเพียงราว 4% (มูลค่าเหลือราว 1,100 ล้านบาท) จากที่เคยมี 12%-15% (มูลค่า 2,100 ล้านดอลลาร์สหรัฐ) ในช่วงปี 2005-2011

อย่างไรก็ตาม หลังจากสหรัฐฯ ขึ้นอัตราภาษีนำเข้าจากประเทศต่าง ๆ ส่งผลให้ไทยมีโอกาสแข่งขันด้านราคาเพิ่มขึ้น แต่โอกาสในสินค้าอาหารทะเลแต่ละกลุ่มไม่เท่ากัน

อาหารทะเลไทยมีเพียง 2 กลุ่ม (จาก 9) ที่โอกาสดี

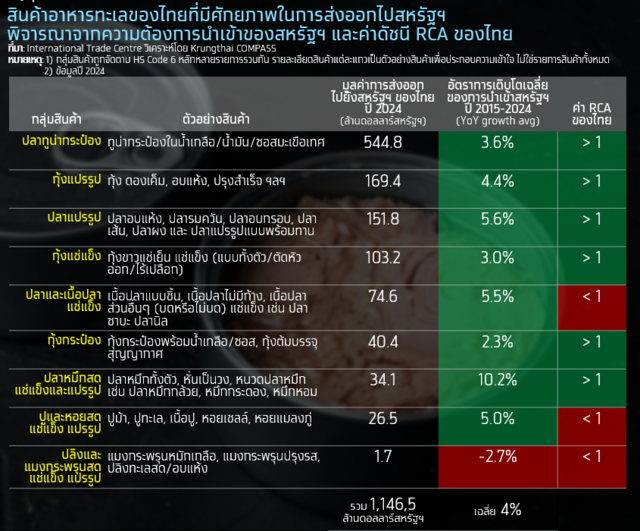

จากการที่ศูนย์วิจัย Krungthai COMPASS ธนาคารกรุงไทย ประเมินโอกาสของผู้ประกอบการไทยในการส่งออกอาหารทะเลไทยไปยังสหรัฐฯ โดยพิจารณา 9 กลุ่มสินค้าอาหารทะเลที่ไทยมีการส่งออกในช่วง 10 ปีที่ผ่านมา (2015-2024) ได้แก่ ปลาทูน่ากระป๋อง กุ้งแปรรูป ปลาแปรรูป กุ้งแช่แข็ง ปลาและเนื้อปลาแช่แข็ง กุ้งกระป๋อง ปลาหมึกสดแช่แข็งและแปรรูป ปูและหอยสดแช่แข็งและแปรรูป ปลิงและแมงกระพรุนสดแช่แข็งและแปรรูป พบว่า อาหารทะเลไทย 2 กลุ่ม คือ ปลาทูน่ากระป๋องและกุ้งแปรรูป เป็นกลุ่มที่มีศักยภาพสูง

ทั้งนี้ การประเมินดังกล่าวประเมินจาก 3 ปัจจัย คือ (1) ความต้องการนำเข้าสินค้าของสหรัฐฯ ซึ่งสะท้อนจากค่าเฉลี่ยอัตราการเติบโตของมูลค่าการนำเข้าในช่วงปี 2015-2024 (2) ความสามารถในการแข่งขันด้านการส่งออกของไทย สะท้อนจากค่าความได้เปรียบเชิงสัมพัทธ์ (Relative Comparative Advantage: RCA) และ (3) ความสามารถในการแข่งขันด้านราคาของไทยหลังมาตรการขึ้นภาษี เมื่อเทียบกับ 5 ประเทศคู่แข่งผู้ส่งออกอาหารทะเลรายใหญ่ไปยังสหรัฐฯ ได้แก่ จีน เวียดนาม อินเดีย อินโดนีเซีย และเอกวาดอร์

Krungthai COMPASS ระบุว่า ในช่วง 10 ปีที่ผ่านมา สหรัฐฯ มีมูลค่าการนำเข้าสินค้าอาหารทะเลทั้ง 9 กลุ่มเติบโตเฉลี่ยอยู่ที่ 4% โดยยังคงมีความต้องการนำเข้าอาหารทะเลหลายประเภท ไม่ว่าจะเป็นกุ้งประป๋อง กุ้งแช่แข็ง กุ้งแปรรูป ปลาและเนื้อปลาแช่แข็ง ปลาทูน่ากระป๋อง ปลาแปรรูป ปลาหมึกสดแช่แข็งและแปรรูป รวมทั้งปูและหอยแช่แข็งและแปรรูป

ถึงอย่างนั้นก็ตาม เมื่อพิจารณาปัจจัยที่ 1 คือ ความต้องการนำเข้าสินค้าของสหรัฐฯ ควบคู่กับปัจจัยที่ 2 คือ ค่าดัชนี RCA ของไทย พบว่า มีสินค้าอาหารทะเลไทย 6 กลุ่ม ที่ไทยมีศักยภาพที่จะเติมเต็มความต้องการของตลาดสหรัฐฯ ได้แก่ กุ้งกระป๋อง กุ้งแช่แข็ง กุ้งแปรรูป ปลาทูน่ากระป๋อง ปลาแปรรูป ปลาหมึกสดแช่แข็งและแปรรูป

จากนั้น เมื่อพิจารณาปัจจัยที่ 3 คือ ความสามารถในการแข่งขันด้านราคาหลังมาตรการขึ้นภาษี พบว่า มี 2 ใน 6 กลุ่มสินค้าที่ไทยมีโอกาสแข่งขันได้ดีขึ้น ได้แก่ ปลาทูน่ากระป๋อง และกุ้งแปรรูป เนื่องจากอันดับราคาของไทยปรับดีขึ้น และส่วนต่างราคากับประเทศที่มีราคาถูกที่สุดแคบลง เมื่อเทียบราคาก่อนและหลังการขึ้นภาษีนำเข้าสหรัฐฯ กับประเทศคู่แข่งหลัก 5 ประเทศ

- ปลาทูน่ากระป๋อง: ไทยมีฐานความสามารถในการแข่งขันอยู่แล้ว เดิมราคาก่อนภาษีอยู่ระดับกลางเมื่อเทียบกับคู่แข่ง 4 ประเทศ (ไม่นับอินเดียเนื่องจากมูลค่าส่งออกน้อย) หลังการเพิ่มภาษีนำเข้าของสหรัฐฯ อันดับราคาของไทยขยับจากลำดับ 3 รองจากอินโดนีเซียและจีน ขึ้นมาเป็นลำดับ 2 เป็นรองเพียงอินโดนีเซีย และส่วนต่างราคาระหว่างไทยกับประเทศที่มีราคาถูกที่สุดลดลงถึง 92%

- กุ้งแปรรูป: เดิมราคากุ้งแปรรูปของไทยอยู่ลำดับสุดท้ายของกลุ่ม (แพงที่สุด) แต่หลังการเพิ่มภาษีนำเข้าของสหรัฐฯ อันดับราคาของไทยขยับจากอันดับ 6 ขึ้นเป็นอันดับ 5 เนื่องจากอินเดียตกไปอยู่อันดับสุดท้าย อีกทั้งส่วนต่างราคากับประเทศที่มีราคาถูกที่สุดลดลง 24%

สำหรับสินค้าอาหารทะเลอีก 4 กลุ่ม พบว่าความสามารถในการแข่งขันด้านราคายังไม่ปรับดีขึ้นอย่างมีนัยสำคัญ แม้ว่าบางกลุ่มจะมีอันดับราคาดีขึ้นหลังการขึ้นภาษีนำเข้าสหรัฐฯ โดยปลาแปรรูปและกุ้งแช่แข็งมีอันดับราคาดีขึ้น แต่ส่วนต่างราคาเมื่อเทียบกับประเทศคู่แข่งที่มีราคาถูกที่สุดกลับกว้างขึ้น ขณะที่กุ้งกระป๋องและปลาหมึกสดแช่แข็งและแปรรูปมีอันดับราคาคงเดิม ส่งผลให้ความสามารถในการแข่งขันด้านราคายังคงเสียเปรียบคู่แข่งเช่นเดียวกับก่อนการขึ้นภาษีนำเข้า

เตือนไม่ควรพึ่งโอกาสจากภาษีเพียงอย่างเดียว

Krungthai COMPASS เตือนว่า โอกาสในการแข่งขันด้านราคาของสินค้าอาหารทะเลไทยจากนโยบายภาษีนำเข้าของสหรัฐฯ เกิดขึ้นกับสินค้าเพียงบางกลุ่มและสามารถเปลี่ยนแปลงได้ตลอดเวลา หากสหรัฐฯ ปรับลดภาษี หรือโดยเฉพาะอย่างยิ่งผลการตัดสินของศาลพิพากษาสูงสุดสหรัฐฯ (Supreme Court) เกี่ยวกับความชอบด้วยกฎหมายของมาตรการภาษีตอบโต้ (Reciprocal tariff) ของประธานาธิบดีโดนัลด์ ทรัมป์ (Donald Trump) ที่อาจเปลี่ยนแปลงขอบเขตอำนาจของประธานาธิบดีสหรัฐฯ ในด้านการค้า เช่น การยกเลิกภาษีนำเข้าบางส่วน

“ดังนั้น ผู้ประกอบการไทยจึงไม่ควรพึ่งพาโอกาสจากภาษีเพียงอย่างเดียว ประกอบกับเงินบาทที่มีแนวโน้มแข็งค่าขึ้น อาจเป็นหนึ่งปัจจัยที่ลดทอนประโยชน์ด้านราคาจากมาตรการภาษีนำเข้าสหรัฐฯ โดยเฉพาะในกลุ่มสินค้าที่เดิมยังเผชิญข้อจำกัดด้านราคา ดังนั้น ในระยะข้างหน้าผู้ประกอบการจึงควรเร่งปรับตัว เพื่อความได้เปรียบเชิงโครงสร้างที่ยั่งยืน ซึ่งจะกล่าวถึงแนวทางการยกระดับอุตสาหกรรมอาหารทะเลไทยในส่วนถัดไป”

3 แนวทางยกระดับอุตฯ เพิ่มขีดความสามารถการแข่งขัน

Krungthai COMPASS ชี้ว่า เพื่อเพิ่มโอกาสในการส่งออก อุตสาหกรรมอาหารทะเลไทยต้องยกระดับอุตสาหกรรม เพื่อเพิ่มขีดความสามารถในการแข่งขันในระยะยาว โดยแนะ 3 แนวทางยกระดับอุตสาหกรรม อาหารทะเลไทย ซึ่งจำเป็นต้องดำเนินการควบคู่กันทั้ง 3 แนวทาง ดังนี้

1. ยกระดับอุตสาหกรรมอาหารทะเลไทยด้วยเทคโนโลยี เพื่อเพิ่มประสิทธิภาพในการผลิตและลดต้นทุน นำไปสู่การแข่งขันด้านราคาได้มากขึ้น เช่น

- การบำบัดและจัดการคุณภาพน้ำด้วยฟาร์มอัจฉริยะ (Precision Aquaculture) เนื่องจากการสุ่มตรวจคุณภาพน้ำแบบเดิมอาจไม่ทันต่อสถานการณ์วิกฤต โดยใช้เทคโนโลยี IoT ช่วยติดตามคุณภาพน้ำตลอด 24 ชั่วโมง วิเคราะห์ความผิดปกติ และแจ้งเตือนล่วงหน้า

- ระบบคัดแยกอัตโนมัติ (Smart Sorting & Grading) ในการผลิตอาหารทะเลแปรรูป โดยใช้เทคโนโลยี Computer Vision, Hyperspectral Imaging และ AI ตรวจจับตำหนิที่มองไม่เห็นด้วยตาเปล่า เช่น จุดดำใต้เปลือกกุ้ง ช่วยให้การคัดเกรดแม่นยำ สินค้ามีมาตรฐานสม่ำเสมอ และลดความเสี่ยงขาดแคลนแรงงาน

2. สร้างมูลค่าเพิ่มด้วยสินค้ามูลค่าสูง (Product Value Creation) สู่สินค้าที่ตอบโจทย์ไลฟ์สไตล์ยุคใหม่และ เทรนด์สุขภาพ เพื่อเพิ่มขีดความสามารถในการแข่งขันด้านคุณภาพและตอบโจทย์ตลาดใหม่ ๆ เช่น

- คอลลาเจน ไดเปปไทด์ (Collagen Dipeptide) และน้ำมันปลาที่สกัดจากหนังปลาทูน่า ซึ่งเป็นส่วนเหลือจากกระบวนการแปรรูปปลา (by-product) ที่ผู้ประกอบการไทยอย่างไทยยูเนี่ยนพัฒนาและจำหน่ายภายใต้แบรนด์ ZEAVITA เพื่อเจาะตลาดกลุ่มรักสุขภาพ เป็นตัวอย่างหนึ่งของการสร้างมูลค่าเพิ่มจาก By-product ด้วยการใช้นวัตกรรม

- ต่อยอดไปสู่ผลิตภัณฑ์ใหม่อย่างโปรตีนทางเลือกจากพืช (plant-based seafood) โดยใช้นวัตกรรมสร้างอาหารทะเลเสมือนจริง ตัวอย่างเช่น แบรนด์ Mantra โดยฟู้ดโปรเจ็คได้พัฒนาอาหารทะเลจากพืชเป็นเนื้อปลา เนื้อปลาหมึก, กะปิเจ และข้าวเกรียบกุ้ง ตอบโจทย์ไลฟ์สไตล์สำหรับคนรุ่นใหม่ที่ใส่ใจสิ่งแวดล้อม และเจาะกลุ่มลูกค้าที่มีความต้องการเฉพาะ อย่างเช่น ผู้ที่แพ้อาหารทะเล

3. ยกระดับสินค้าด้วยการรับรองจากมาตรฐานความยั่งยืนระดับสากล เพื่อเจาะตลาดกำลังซื้อสูง (Premium Market) และเป็นคู่ค้ากลุ่ม Tier 1 ในสหรัฐฯ และยุโรปที่มีนโยบายการจัดซื้อสินค้า Sustainable Sourcing 100% ยกตัวอย่างมาตรฐานที่ได้รับการยอมรับในวงกว้าง ดังนี้

คอนเทนต์แนะนำ

- มาตรฐาน Aquaculture Stewardship Council (ASC) และ Best Aquaculture Practices (BAP) ที่ให้ความสำคัญกับผลกระทบด้านสิ่งแวดล้อมและสังคมของอุตสาหกรรมอาหารทะเล โดยข้อมูลจากวารสาร Fisheries Science & Aquaculture ระบุว่า สินค้าที่รับรองมาตรฐานดังกล่าวสามารถทำราคาได้สูงกว่าและแข่งขันได้ดีกว่าในตลาดกำลังซื้อสูง โดยในสหรัฐฯ ผู้ค้าปลีกรายใหญ่อย่าง Walmart, Costco และ Whole Foods ได้ให้ความสำคัญกับการจัดซื้ออาหารทะเลที่ยั่งยืน ทำให้สินค้าที่มีตรารับรอง ASC/BAP จะได้รับการพิจารณาเป็นอันดับแรก

- มาตรฐาน Marine Stewardship Council (MSC) ที่ให้การรับรองอาหารทะเลที่จับจากธรรมชาติที่ไม่ทำลายระบบนิเวศ โดยเป็นมาตรฐานสำคัญในการส่งออกไปยังตลาดสหรัฐฯและยุโรป