8 ข้อเท็จจริงการเป็นหนี้ของคนไทย แบงก์ชาติออกแนวทางแก้หนี้อย่างยั่งยืน

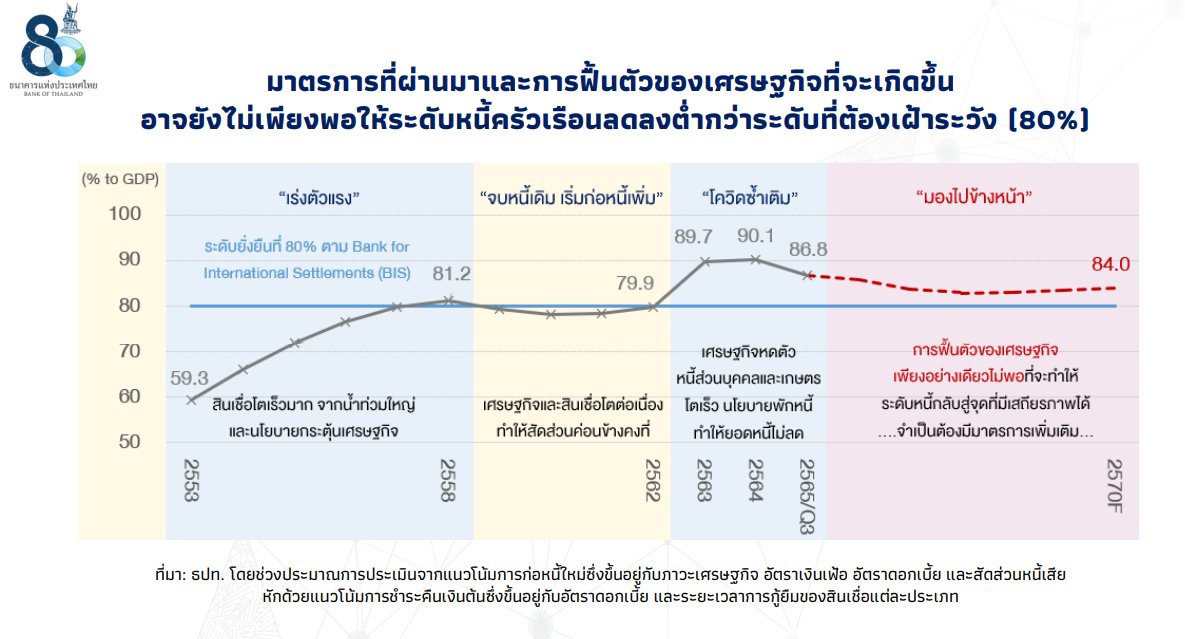

สถานการณ์การเป็นหนี้ของครัวเรือนไทยยังคงอยู่ในระดับสูงเกินกว่า 80%ต่อ GDP มาอย่างยาวนานตั้งแต่ปี 2558 อยู่ที่ 81.2%ต่อ GDP และไต่ขึ้นมาอยู่ในระดับสูงถึง 90.1%ต่อGDP ในช่วงสถานการณ์โควิด 19 ในปี 2564 จนล่าสุดไตรมาส 3 ของปี 2565 หนี้ครัวเรือนไทย อยู่ที่ 86.8%ต่อGDP มูลค่าประมาณ 14 ล้านล้านบาท ซึ่งเป้าหมายของธนาคารแห่งประเทศไทย คือ ต้องการให้หนี้ครัวเรือนไทยลงมาต่ำกว่าระดับ 80% ต่อGDP ซึ่งถือเป็นระดับตามเกณฑ์ เพราะหากหนี้ครัวเรือนสูงกว่า80% จะส่งผลกระทบต่อการเติบโตทางเศรษฐกิจ และอาจก่อให้เกิดปัญหาเสถียรภาพการเงินของประเทศ

ซึ่งล่าสุดธนาคารแห่งประเทศไทยได้จัดทำ “แนวทางการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน” เพื่อสะท้อนข้อมูลเชิงลึกของหนี้ครัวเรือนไทยและสื่อสารหลักการในการแก้ปัญหาหนี้ให้ได้อย่างเบ็ดเสร็จ รวมทั้งคำนึงถึงภาพระยะยาวมากขึ้น เพราะที่ผ่านมา มาตรการส่วนใหญ่เน้นให้ความช่วยเหลือลูกหนี้ที่ได้รับผลกระทบจากการแพร่ระบาดของโควิด 19 เพื่อแก้ไขปัญหาเร่งด่วนเฉพาะหน้าเป็นหลัก แต่ภายหลังที่เศรษฐกิจเริ่มฟื้นตัวและได้ปรับมาตรการให้เน้นการแก้หนี้ระยะยาวที่สอดคล้องกับสภาพปัญหาและความสามารถในการชำระหนี้ของลูกหนี้แล้ว แต่ยังไม่เพียงพอที่จะแก้ไขปัญหาเชิงโครงสร้างที่สะสมมานาน ดังนั้น หากไม่ทำอะไรเพิ่มเติม คาดว่าหนี้ครัวเรือนจะสูงกว่าร้อยละ 80 ของ GDP

ข่าวที่เกี่ยวข้อง

ก่อนที่ไปลงรายละเอียดว่า แนวทางการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืนควรทำอย่างไร มาดูสภาพความเป็นจริงของการเป็นหนี้ของคนไทยก่อนว่าสถานการณ์หนักหนาแค่ไหน

8 ข้อเท็จจริงการเป็นหนี้ของคนไทย

1.เป็นหนี้เร็ว

- คนวัยเริ่มทำงาน (อายุ 25-29 ปี) มากกว่า 58% เป็นหนี้

- มากกว่า 25% เป็นหนี้เสีย (NPL)

2.เป็นหนี้เกินตัว

- เกือบ 30% ของลูกหนี้บัตรเครดิต/หนี้ส่วนบุคคล มีหนี้เกิน 4 บัญชี/คน

- วงเงินรวมสูงถึง 10-25 เท่าของรายได้

3.เป็นหนี้เพราะไม่รู้

- 4 ใน 5 ของปัญหาตอนสถาบันการเงินเสนอสินเชื่อให้ลูกค้า คือ ลูกหนี้ได้รับข้อมูลไม่ครบถ้วน ไม่ถูกต้อง

4.เป็นหนี้เพราะจำเป็น

- กว่า 62% ของครัวเรือนไทยมีเงินออมเผื่อฉุกเฉินไม่เพียงพอ

- หากรายได้ลดลง 20% จะมีครัวเรือนเกินครึ่งเงินไม่พอจ่ายหนี้

5.เป็นหนี้นาน

- มากกว่า 1 ใน 4 ของคนอายุเกิน 60 ปี ยังมีภาระหนี้เฉลี่ยสูงกว่า 415,000 บาท/คน

- ลูกหนี้เกือบ 40 % มักผ่อนจ่ายขั้นต่ำ

6.เป็นหนี้เสีย

- ลูกหนี้ 10 ล้านบัญชีที่เป็นหนี้เสีย

- เกือบครึ่งหรือ 4.5 ล้านบัญชี เพิ่งเป็นหนี้เสียในช่วงโควิด-19

7.เป็นหนี้ไม่จบไม่สิ้น

- เกือบ 20% ของบัญชีหนี้เสียถูกยื่นฟ้อง

- 1 ใน 3 ของลูกหนี้ ถูกยึดทรัพย์ขายทอดตลาดแล้วแต่ยังปิดหนี้ไม่ได้

8.เป็นหนี้นอกระบบ

- 42% ของครัวเรือนตัวอย่างมีหนี้นอกระบบเฉลี่ยคนละ 54,300 บาท

แนวทางการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน

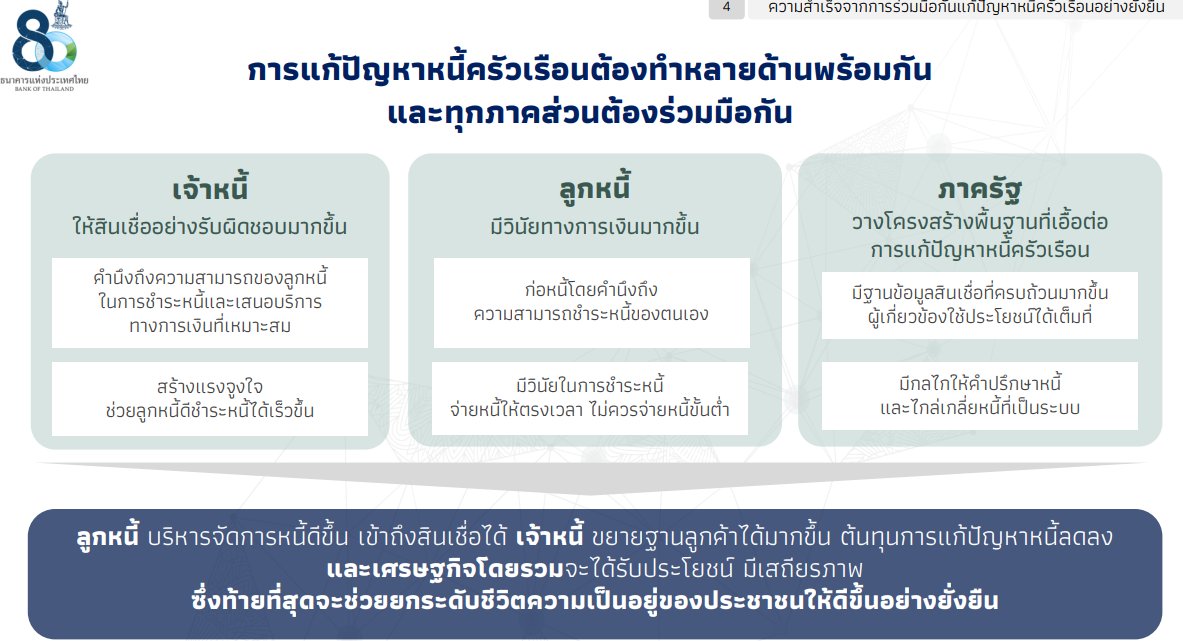

ในการแก้ปัญหาหนี้ครัวเรือนของไทย ธนาคารแห่งประเทศไทยระบุว่า ต้องทำอย่างครบวงจรให้เหมาะกับลักษณะและสาเหตุุของปัญหาในแต่่ละช่วงของการเป็นหนี้ และต้องทำอย่างถูกหลักการ คือ แก้ให้ตรงจุด ไม่สร้างภาระเพิ่มให้ลูกหนี้ ไม่ลดโอกาสการเข้าถึงสินเชื่อ และตั้งใจจริง ซึ่งทุกภาคส่วนต้องร่วมมือกัน ทั้งเจ้าหนี้ ลูกหนี้ และภาครัฐ

แนวทางการดำเนินการสำหรับลูกหนี้กลุ่มที่ต้องเร่งแก้ไข ดังนี้

-

หนี้เสียที่มีอยู่ในปัจจุบัน

เร่งรัดการปรับโครงสร้างหนี้ตามมาตรการแก้หนี้ระยะยาวการกำหนดให้เจ้าหนี้ต้องมีบริการให้คำปรึกษาแก้หนี้ที่สอดคล้องกับสถานการณ์ของลูกหนี้ การสร้างตัวช่วยลูกหนี้ โดยให้มีคนกลางทำหน้าที่ให้คำแนะนำด้านการแก้หนี้และไกล่เกลี่ยหนี้ และการผลักดันให้มีกฎหมายที่ช่วยให้ลูกหนี้รายย่อยทั่วไปที่ไปต่อไม่ไหวได้เข้ากระบวนการฟื้นฟูหรือขอล้มละลายได้ด้วยตนเอง - หนี้ที่เป็นปัญหาเรื้อรัง

ให้ลูกหนี้เห็นทางปิดจบหนี้ได้ โดยจะผลักดันให้มีแนวทางแก้ไขปัญหา เริ่มจากหนี้บัตรกดเงินสดที่เป็นหนี้เรื้อรังของลูกหนี้กลุ่มเปราะบาง มีอายุมากและมีปัญหาทางการเงินรุนแรงก่อน - หนี้ใหม่ที่เพิ่มขึ้นเร็วและอาจเป็นหนี้เสียหรือเรื้อรังในอนาคต

ธปท. จะออกเกณฑ์เพื่อให้เจ้าหนี้ปล่อยสินเชื่อด้วยความรับผิดชอบ (responsible lending) และกำหนดให้เจ้าหนี้ปล่อยสินเชื่อโดยคำนึงถึงความสามารถในการจ่ายหนี้คืนและลูกหนี้ยังมีเงินเหลือพอดำรงชีพ (macroprudential policy) รวมถึงสร้างแรงจูงใจให้เจ้าหนี้สินเชื่อรายย่อยคิดอัตราดอกเบี้ยตามความเสี่ยงของลูกหนี้แต่ละราย (risk-based pricing) พร้อมผลักดันให้เจ้าหนี้อื่นเห็นพฤติกรรมดีของลูกหนี้ เพื่อกระตุ้นการรีไฟแนนซ์หนี้ไปยังดอกเบี้ยที่ถูกลง - หนี้ที่ยังไม่อยู่ในตัวเลขหนี้ครัวเรือน

อาทิ หนี้ กยศ. สินเชื่อสหกรณ์อื่น และหนี้นอกระบบจะมีการติดตามข้อมูลให้ครอบคลุมลูกหนี้ต่าง ๆ มากขึ้น และผลักดันให้มีการใช้ประโยชน์จากฐานข้อมูลต่าง ๆ ในการประเมินและติดตามสินเชื่อ อาทิ ข้อมูลพฤติกรรมการจ่ายเงิน เพื่อให้ลูกหนี้เข้าถึงสินเชื่อในระบบมากขึ้นและด้วยต้นทุนการกู้ยืมที่ตรงตามความเสี่ยงของตน

ทั้งนี้ ธปท. จะเร่งผลักดันการแก้ไขปัญหาหนี้อย่างยั่งยืนตามแนวทางที่วางไว้ผ่านกระบวนการรับฟังความเห็นจากผู้ที่เกี่ยวข้อง เพื่อให้บังคับใช้ได้จริงเหมาะสมกับปัญหาของลูกหนี้แต่ละกลุ่ม สอดคล้องกับสถานการณ์เศรษฐกิจการเงิน และสามารถดูแลหนี้ครัวเรือนให้อยู่ในระดับที่เหมาะสม เพื่อช่วยให้ภาคครัวเรือนมีความเป็นอยู่ที่ดีขึ้น ลดความเสี่ยงต่อเศรษฐกิจและเสถียรภาพการเงินในระยะยาว และภาคการเงินมีพื้นฐานที่แข็งแกร่ง พร้อมรองรับการพัฒนาด้านดิจิทัลและการปรับตัวไปสู่ความยั่งยืนด้านสิ่งแวดล้อมได้

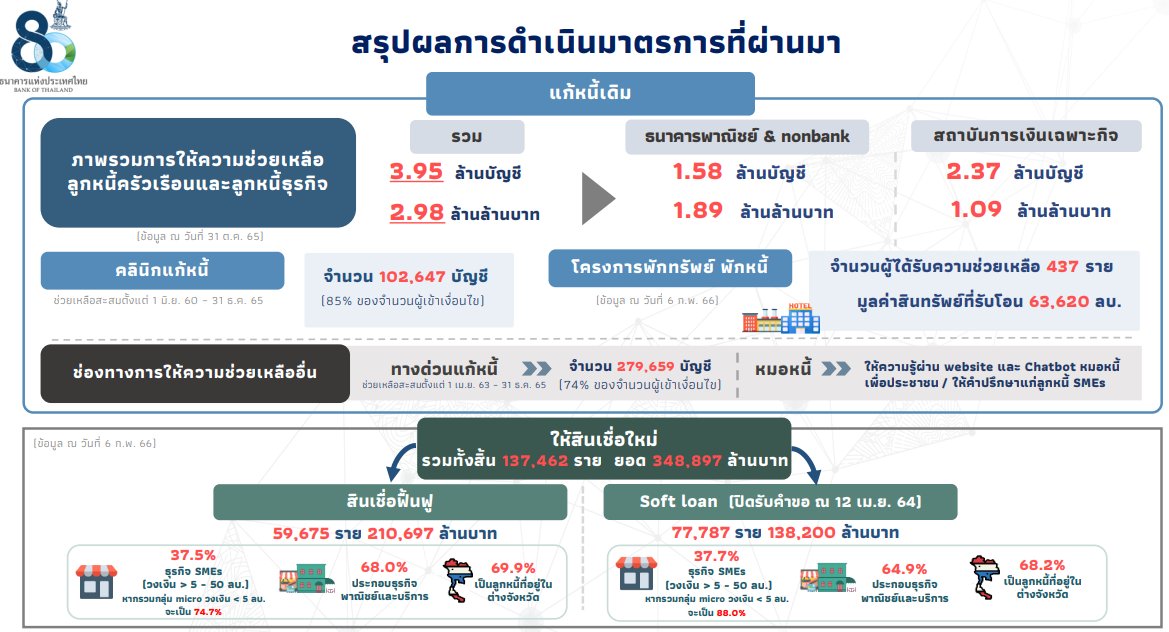

น.ส.สุวรรณี เจษฎาศักดิ์ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน 1 ธปท. เปิดเผยถึงสถานการณ์หนี้ครัวเรือนไทย และแนวทางการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืนว่า ข้อมูลการให้ความช่วยเหลือลูกหนี้ครัวเรือน และลูกหนี้ธุรกิจในการแก้หนี้เดิม มีทั้งสิ้นรวม 3.95 ล้านบัญชี คิดเป็นมูลหนี้ 2.98 ล้านล้านบาท โดยในจำนวนนี้ แยกเป็น ลูกหนี้ของธนาคารพาณิชย์ และ non-bank 1.58 ล้านบัญชี คิดเป็นมูลหนี้ 1.89 ล้านล้านบาท และลูกหนี้ของสถาบันการเงินเฉพาะกิจ 2.37 ล้านบัญชี คิดเป็นมูลหนี้ 1.09 ล้านล้านบาท

ส่วนการให้สินเชื่อใหม่ (ข้อมูลถึงวันที่ 6 ก.พ. 66) มีทั้งสิ้น 137,462 ราย คิดเป็นยอด 348,897 ล้านบาท แบ่งเป็น สินเชื่อฟื้นฟู 59,675 ราย ยอดรวม 210,679 ล้านบาท ส่วน Soft Loan 77,787 ราย ยอดรวม 138,220 ล้านบาท

“จากมาตรการความช่วยเหลือดังกล่าว อาจยังไม่เพียงพอที่จะทำให้หนี้ครัวเรือนลดลงต่ำกว่าระดับที่ต้องเฝ้าระวัง (ระดับ 80% ขึ้นไป) และเมื่อมองไปข้างหน้า การฟื้นตัวของเศรษฐกิจแต่เพียงอย่างเดียว อาจไม่เพียงพอที่จะทำให้ระดับหนี้ครัวเรือนกลับไปสู่จุดที่มีเสถียรภาพได้ โดยธปท.คาดการณ์ว่าหากไม่มีการดำเนินการใดๆ ในการแก้ปัญหาหนี้ครัวเรือน จะทำให้ในปี 2570 หนี้ครัวเรือนไทยจะอยู่ที่ระดับ 84% ของ GDP”

ที่มาขอข้อมูล ธนาคารแห่งประเทศไทย ชมคลิปการแถลงข่าว