ดอกเบี้ยเงินฝากและดอกเบี้ยเงินกู้ของธนาคารพาณิชย์ไทย กลายเป็นประเด็นร้อนในโซเชียล หลังมีการคาดการณ์ออกมาว่ากำไรของธนาคารไทยในปี 2023 จะรวมแล้วสูงถึง 221,842 ล้านบาท เพิ่มขึ้นถึง 13.2% จากปีก่อนหน้า ทำให้คนมองว่าธนาคารเก็บดอกเบี้ยสินเชื่อมากเกินควร ห่างจากดอกเบี้ยเงินฝากที่ต่ำ ทำให้ธนาคารมีกำไรสูง

กระแสวิพากษ์วิจารณ์นี้ทำให้นายกรัฐมนตรี เศรษฐา ทวีสิน โพสต์ในแอคเคาท์ X (ทวิตเตอร์) ส่วนตัวของตัวเองว่า “การที่แบงก์ชาติขึ้นดอกเบี้ยทั้งๆ ที่เงินเฟ้อติดลบกันหลายๆ เดือนนั้น ไม่เป็นผลดีต่อเศรษฐกิจเลย และยังมีผลกระทบต่อประชาชนที่มีรายได้น้อยและ SME อีกด้วย” พร้อมทั้งออกคำแนะนำให้ “กระทรวงพาณิชย์ และกระทรวงที่เกี่ยวข้องเข้าไปดูราคาสินค้าเกษตรบางชนิดให้เหมาะสม เพราะอาจจะต่ำไปก็ได้ และหวังว่าแบงก์ชาติจะช่วยดูแลประชาชนไม่ขึ้นดอกเบี้ยสวนทางกับเงินเฟ้อ”

แต่แล้วการออกมาเคลื่อนไหวนี้ก็ทำให้เกิดกระแสวิจารณ์อีกรอบ เพราะการปรับดอกเบี้ยนโยบายนั้นเป็นอำนาจหน้าที่ของธนาคารแห่งประเทศไทย (ธปท.) ที่สามารถใช้ดุลพินิจปรับเปลี่ยนนโยบายทางการเงินได้ตามความเหมาะสมกับสถานการณ์ และการที่นายกรัฐมนตรีออกมาพูดติติงการทำงานของธนาคารแห่งประเทศไทยอาจเป็นการแทรกแซงและกดดัน

และนี่ไม่ใช่ครั้งแรกที่เกิดกระแสของความไม่ลงตัวทางความคิดระหว่างนายกฯเศรษฐา กับ ผู้ว่าฯแบงก์ชาติ เศรษฐพุฒิ เพราะเมื่อช่วงปีที่แล้วมีความเห็นต่างของการใช้นโยบายกระตุ้นเศรษฐกิจของรัฐบาลที่ถูกมองถึงผลกระทบต่อความจำเป็นและวินัยการเงินการคลังของประเทศ

ในบทความนี้ SPOTLIGHT จึงอยากพาทุกคนมาดูประเด็นล่าสุดเกี่ยวกับการขึ้นดอกเบี้ยรอบนี้ ธนาคารแห่งประเทศไทยขึ้นดอกเบี้ยไปแล้วกี่ครั้ง ส่งผลต่ออัตราเงินเฟ้อและดอกเบี้ยเงินกู้เงินฝากของธนาคารพาณิชย์อย่างไร และในอนาคตดอกเบี้ยนโยบายของไทยจะดำเนินไปในทิศทางใดได้บ้าง

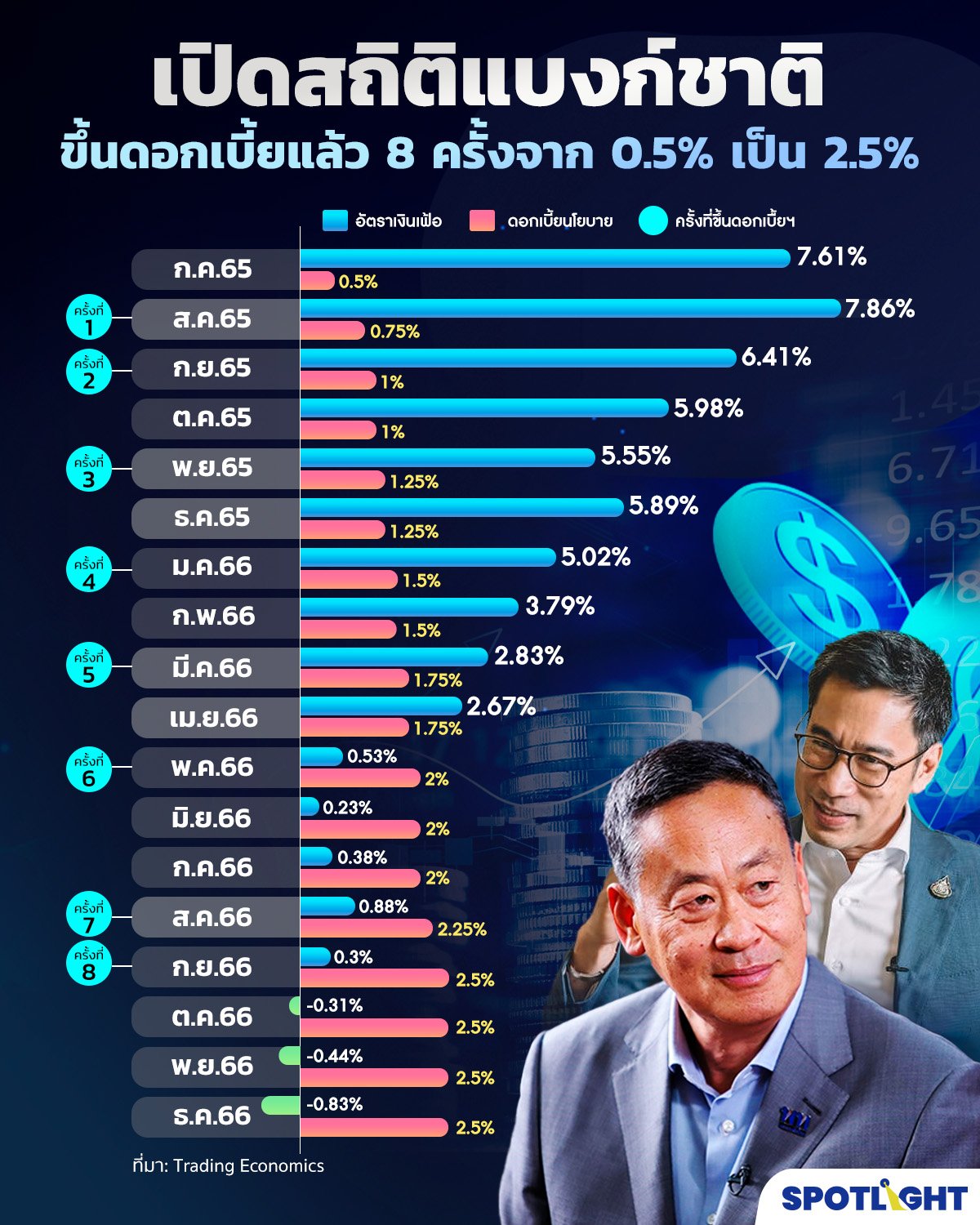

1 ปีครึ่ง ขึ้นดอกเบี้ยแล้ว 8 ครั้ง ทำเงินเฟ้อติดลบ 3 เดือนรวด

การขึ้นดอกเบี้ยในรอบนี้เป็นการปรับขึ้นดอกเบี้ยเพื่อลดภาวะเงินเฟ้อหลังในช่วงที่มีการระบาดของโควิด-19 ธนาคารแห่งประเทศไทยได้ปรับลดดอกเบี้ยนโยบายลงเพื่อกระตุ้นเศรษฐกิจที่ซบเซาจากการล็อกดาวน์และปิดประเทศ โดยในเดือนกรกฎาคมปี 2022 ก่อนมีการปรับขึ้นดอกเบี้ยนโยบายครั้งแรก เงินเฟ้อของไทยขึ้นไปสูงถึง 7.61% ซึ่งสูงเกินกรอบอัตราเงินเฟ้อทั่วไประยะกลางของไทยซึ่งกำหนดไว้อยู่ที่ 1-3% เป็นอย่างมาก

ตั้งแต่วันเดือนสิงหาคมปี 2022 จนถึงปัจจุบัน ธนาคารแห่งประเทศไทยขึ้นดอกเบี้ยนโยบายแล้วทั้งหมด 8 ครั้ง เป็นในปี 2022 ทั้งหมด 3 ครั้ง และในปี 2023 ทั้งหมด 5 ครั้ง จาก 0.5% มาเป็น 2.5% ในปัจจุบัน

หลังจากเริ่มปรับขึ้นดอกเบี้ยนโยบาย อัตราเงินเฟ้อไทยมีแนวโน้มลดลงเรื่อยๆ จาก 7.61% ในเดือนกรกฎาคม ปี 2022 มาเหลือเพียง 0.53% ในเดือนพฤษภาคมปี 2023 ก่อนจะเริ่มติดลบในเดือน ตุลาคมปี 2023 และติดลบต่อเนื่องมาถึงเดือนธันวาคมที่อัตราเงินเฟ้อไทยติดลบที่ -0.83%

จากสถิตินี้เรียกได้ว่าธนาคารกลางสามารถขึ้นดอกเบี้ยเพื่อควบคุมเงินเฟ้อได้อย่างมีประสิทธิภาพ แต่การดำเนินนโยบายการเงินก็มีความท้าทาย เพราะธนาคารกลางต้องต้องชั่งน้ำหนักระหว่างการดูแลอัตราเงินเฟ้อ การขยายตัวทางเศรษฐกิจ และเสถียรภาพระบบการเงิน อยู่เสมอ เพราะการปรับดอกเบี้ยนโยบายขึ้นเร็วหรือแรงเกินไปนั้นก็อาจทำให้เกิดภาวะเศรษฐกิจซบเซาหรือถดถอยได้

การปรับดอกเบี้ยนโยบายส่งผลต่อเราอย่างไร?

‘ดอกเบี้ยนโยบาย’ เป็นเครื่องมือหนึ่งของธนาคารกลางในการควบคุมอัตราเงินเฟ้อให้อยู่ในช่วงที่เหมาะสมสอดคล้องกับพื้นฐานทางเศรษฐกิจแต่ละประเทศ หรือเรียกว่าอยู่ใน “กรอบเป้าหมายเงินเฟ้อ” และเมื่อแบงก์ชาติประกาศขึ้นหรือลงดอกเบี้ยนโยบายในแต่ละครั้ง ธนาคารพาณิชย์ก็จะปรับดอกเบี้ยเงินฝากและดอกเบี้ยสินเชื่อให้สูงขึ้นหรือต่ำลงตามไปด้วย

ดังนั้น การปรับดอกเบี้ยนโยบายแต่ละครั้งจึงเป็นการควบคุมปริมาณกิจกรรมทางเศรษฐกิจของประเทศทางอ้อม เพราะหากอัตราดอกเบี้ยนโยบาย ‘สูง’ ขึ้น

- การกู้ยืมเงินเพื่อทำธุรกิจหรือลงทุนต่างๆ จะมีต้นทุนสูงขึ้นเพราะดอกเบี้ยสินเชื่อเงินกู้สูงขึ้น ทำให้ธุรกิจลดการลงทุนหรือขยายกิจการลง รวมไปถึงลดการผลิตลงเพราะรู้ว่าผู้บริโภคจะมีกำลังซื้อต่ำลง

- ประชาชนจะลดการใช้จ่าย และออมเงินไว้ในธนาคารมากขึ้น เพราะดอกเบี้ยเงินฝากสูงขึ้น ขณะที่ผู้ที่มีหนี้สินจะลดการใช้จ่ายลงเพราะมีภาระต้องจ่ายดอกเบี้ยสินเชื่อสูงขึ้น

ดังนั้น การปรับดอกเบี้ยขึ้นจะทำให้อุปสงค์ของทั้งระบบเศรษฐกิจลดลง ทำให้กิจกรรมทางเศรษฐกิจลดลง เงินเฟ้อลดลง ราคาสินค้าไม่เพิ่มขึ้นจนควบคุมไม่ได้เพราะทั้งอุปสงค์และกำลังซื้อของผู้บริโภคโดยรวมลดลง

ในทางกลับกัน หากดอกเบี้ยนโยบาย ‘ต่ำ’ ลง คนก็จะนิยมนำเงินออกไปใช้จ่ายหรือลงทุนมากขึ้นเพราะอัตราดอกเบี้ยเงินฝากไม่น่าดึงดูดอีกต่อไป อีกทั้งการกู้เงินเพื่อไปลงทุนหรือทำธุรกิจต่างๆ ก็มีต้นทุนลดลง ทำให้อุปสงค์และกิจกรรมทางเศรษฐกิจในช่วงที่ดอกเบี้ยต่ำมีปริมาณสูงขึ้น

ด้วยกลไกนี้ ระดับดอกเบี้ยนโยบายจึงไม่ใช่เรื่องไกลตัว และแนวโน้มของดอกเบี้ยนโยบายจึงสำคัญมากในการวางแผนการทำธุรกิจ การลงทุน หรือการวางแผนการเงินส่วนตัว

นักวิเคราะห์คาดปีหน้าแบงก์ชาติเริ่มลดดอกเบี้ย

นายอภิชาต ผู้บรรเจิดกุล ผู้อำนวยการอาวุโส สายงานวิเคราะห์เชิงกลยุทธ์ บล.ทิสโก้ พูดถึงกรณีที่นายกรัฐมนตรี นายเศรษฐา ทวีสิน กล่าวถึงกรณีที่แบงก์ชาติปรับขึ้นอัตราดอกเบี้ยขณะอัตราเงินเฟ้อติดลบ ไว้ว่า

การดำเนินนโยบายการเงินของแบงก์ชาตินั้น เป็นการมองภาพรวมเศรษฐกิจไทย และเศรษฐกิจโลก โดยเฉพาะเศรษฐกิจและการดำเนินนโยบายการเงินของสหรัฐฯ ในช่วงที่ผ่านมา ในการดูแลและรักษาเสถียรภาพทางการเงินของประเทศ รวมถึง การวิเคราะห์และประเมินภาพรวมเศรษฐกิจไทยในระยะข้างหน้า และแนวโน้มอัตราเงินเฟ้อที่จะเกิดขึ้นในอนาคต เพื่อดูแลให้ประเทศมีเสถียรภาพทางการเงิน

ดังนั้น สำหรับแนวโน้มอัตราดอกเบี้ยนโยบายในช่วงต่อไปนั้น ธปท. คงต้องประเมินทิศทางอัตราดอกเบี้ยของต่างประเทศ โดยเฉพาะสหรัฐฯ เป็นสำคัญ และแนวโน้มการขยายตัวทางเศรษฐกิจของไทยในช่วงต่อไปด้วย

ทางด้าน ดร.อมรเทพ จาวะลา ผู้ช่วยกรรมการผู้จัดการใหญ่ ผู้บริหารสำนักวิจัย และที่ปรึกษาการลงทุน ธนาคาร ซีไอเอ็มบี ไทย โพสเฟสบุ๊กส่วนตัวแสดงความเห็นเรื่องอัตราดอกเบี้ยนโยบายของไทยว่า “ผมเชื่อว่ากนง.จะลดดอกเบี้ยครับ แต่น่าเป็นช่วงไตรมาส3 ยังไม่ใช่ตอนนี้”

ดร.อมรเทพ มองว่า การใช้นโยบายการเงินของธนาคารแห่งประเทศไทย (ธปท.) ในปี 2024 จะพิจารณาจาก 3 ปัจจัยหลัก คือ

- การดูแลอัตราเงินเฟ้ออยู่ในกรอบ 1-3% โดยที่ผ่านมาอัตราเงินเฟ้อของไทยทีช่วงที่หลุดกรอบและติดลบ แต่แบงก์ชาติของไทยจำเป็นต้องรอสถานการณ์ของธนาคารกลางสหรัฐ (เฟด) ก่อนว่าจะตัดสินใจลดดอกเบี้ยช่วงใด ปัจจุบันคาดว่าใกล้ถึงช่วงลดดอกเบี้ยแล้ว ดังนั้นธปท. คงจะไม่ลดดอกเบี้ยก่อนเพราะอาจทำให้เกิดความผันผวนในตลาดการเงิน และส่งผลให้เงินไหล

- อัตราเงินเฟ้อไทยที่ต่ำ ซึ่งมาจากการที่รัฐบาลดูแลค่าครองชีพเป็นมาตรการชั่วคราว

- มาตรการกระตุ้นเศรษฐกิจที่จะเกิดขึ้นในปี 2024 ทั้งการกระตุ้นการใช้จ่ายภาครัฐ โดยเฉพาะมาตรการเงินดิจิทัลวอลเล็ต 1 หมื่นบาท ที่อาจกระตุ้นให้เงินเฟ้อสูงขึ้นอีกได้

ดังนั้น ดร.อมรเทพ จึงประเมินว่า เราจะเริ่มเห็นสัญญาณการลดดอกเบี้ยได้ช่วงครึ่งหลังปี 2024 ในช่วงไตรมาส 3 หรือ 4 และคาดว่าอัตราดอกเบี้ยนโยบายจะคงระดับอยู่ที่ 2% ในปีหน้า ในจากกรณีที่ไม่มีมาตรการดิจิทัลวอลเล็ต

อย่างไรก็ตาม หากมีมาตรการเงินดิจิทัลวอลเล็ต ประเทศไทยจะมีความเสี่ยงทางการคลังและการเงินมากขึ้น ธปท. จึงมีความจำเป็นที่จะต้องคุมอัตราดอกเบี้ยนโยบายเอาไว้ที่ 2.50% ต่อปีต่อไป

สุดท้ายในวันพรุ่งนี้ (10 ม.ค.67) ประเด็นความคิดเห็นในหลายเรื่องเกี่ยวกับนโยบายทางเศรษฐกิจ น่าจะได้ถูกหยิบยกมาหารือร่วมกันอีกครั้งระหว่าง นายกฯเศรษฐา กับผู้ว่าแบงก์ชาติ แต่จะลบภาพความคิดเห็นไม่ตรงกันได้หรือไม่คงจะได้ติดตามกันต่อไป