บทความโดย ศุภกฤษฎ์ บุญสาตร์ นายกสมาคมสินทรัพย์ดิจิทัลไทย, CEO และผู้ก่อตั้ง Bitcast

เรื่องราวที่ร้อนแรงที่สุดตั้งแต่เริ่มต้นปี 2022 ในวงการการลงทุนในประเทศไทย เห็นจะไม่พ้นเรื่อง “แนวทางการเก็บภาษีคริปโตเคอร์เรนซี” ที่กรมสรรพากรออกมาชี้แจง ซึ่งสร้างความกังวลและเกิดคำถามมากมายกับเหล่านักลงทุน แต่อย่างไรก็ตาม การเสียภาษีเป็นความรับผิดชอบต่อสังคมเพื่อนำเงินภาษีมาพัฒนาโครงสร้างพื้นฐานส่วนกลางของประเทศ วันนี้จึงอยากชวนทุกท่านมามองดูว่า แล้วในประเทศอื่นๆ บนโลกนี้มีแนวทางการเก็บภาษีคริปโตเคอร์เรนซี่อย่างไร

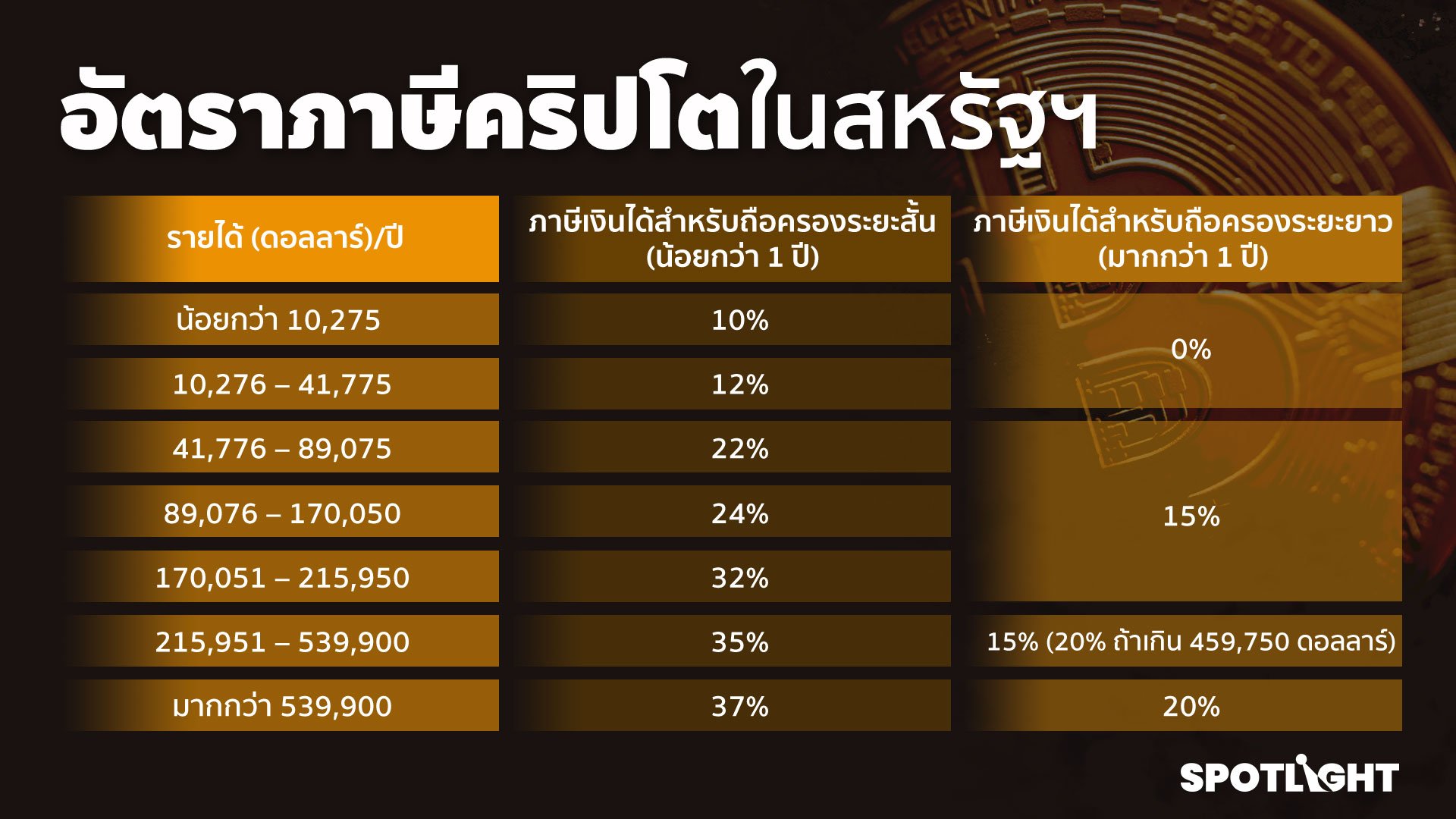

ภาษีคริปโตเคอเรนซีในสหรัฐอเมริกา

ประเทศสหรัฐอเมริกา เป็นอีกประเทศที่มีความตื่นตัวในเรื่องคริปโตเคอร์เรนซีมาก และเหล่านักพัฒนาก็กระจุกตัวอยู่ที่นี่ กระแสคริปโตเคอร์เรนซีจึงเป็นที่นิยมจากสหรัฐอเมริกาเป็นลำดับแรกๆ ของโลก หน่วยงานสรรพากรของประเทศได้มีแนวทางในการจัดเก็บภาษีประกาศไว้ตั้งแต่ปี 2014 โดยมีหลักการคล้ายกับการเก็บภาษีรายรับจากการซื้อขายหุ้นหรือขายที่ดิน

โดยอย่างแรกที่สรรพากรของสหรัฐอเมริกาตั้งข้อกำหนดคือ คริปโตเคอร์เรนซีจัดเป็นทรัพย์สิน ไม่ใช่สกุลเงิน ดังนั้นกิจกรรมดังต่อไปนี้จึงต้องเสียภาษีในกรณี

- การขายคริปโตเคอร์เรนซีเป็นเงินสด

- การเปลี่ยนคริปโตเคอร์เรนซีจากสกุลหนึ่ง ไปเป็นอีกสกุลหนึ่ง

- การใช้คริปโตเคอร์เรนซีซื้อสินคาและบริการ

- การถือคริปโตเคอร์เรนซีเพื่อการลงทุน เช่น ลงทุนใน DeFi และการขุด

การคำนวนภาษีเงินได้จากคริปโตเคอเรนซี

ในขั้นตอนการยื่นภาษี ผู้ถือคริปโตเคอเรนซีต้องคำนวณว่าตนเองได้กำไรจากคริปโตเคอร์เรนซีหรือไม่ โดยคำนวณจากเงินที่ใช้ซื้อคริปโตเคอร์เรนซี+ค่าธรรมเนียมและต้นทุนอื่น เพื่อให้ได้มาซึ่งคริปโตเคอร์เรนซี เทียบกับเงินที่ได้จากการขายคริปโตเคอร์เรนซี

ในกรณีที่ทำการซื้อคริปโตเคอเรนซีหลายๆ รอบโดยต้นทุนไม่เท่ากัน สรรพากรอเมริกาก็ยังเปิดโอกาสให้ผู้เสียภาษีเลือกใช้วิธีการคำนวนต้นทุนแบบ แพงที่สุด-ออกก่อน (HIFO) หรือจะใช้แบบเข้าก่อน-ออกก่อน (FIFO) หรือเข้าทีหลัง-ออกก่อน (LIFO) ก็ได้ ซึ่งการคำนวณแบบ แพงที่สุด-ออกก่อน จะทำให้ผู้เสียภาษีที่ทำการซื้อขายหลายไม้ที่หลากหลายราคา มีโอกาสเสียภาษีที่น้อยลง โดยขอเพียงให้ผู้เสียภาษีสามารถระบุได้ว่าคริปโตเคอร์เรนซีที่ขายไปนั้น ซื้อมาเมื่อไร ราคาเท่าไร และขายออกไปเป็นจำนวนเท่าไร

ในขณะเดียวกันผู้เสียภาษีคริปโตเคอร์เรนซี ต้องระบุทั้งกำไรและขาดทุน พูดอีกอย่างคือ สามารถนำกำไรและขาดทุนมาหักลบกันได้

ดังนั้น ผู้ที่ขาดทุนจากการขายคริปโตเคอร์เรนซี จะไม่ต้องเสียภาษีจากการขายคริปโตเคอร์เรนซี และสามารถรายงานส่วนที่ขาดทุนได้ไม่เกิน 3,000 ดอลลาร์สหรัฐ เพื่อหักลบกับรายได้ส่วนอื่นในการคำนวณภาษี

และสุดท้าย ภาษีที่เกิดขึ้นนั้นถือเป็นภาษีเงินได้ ดังนั้นจึงเสียภาษีตามรายได้อื่นๆ ร่วมด้วย และยังมีปัจจัยอื่นๆ ที่เกี่ยวข้องกับการคำนวณภาษี เช่น สถานภาพการสมรส และระยะเวลาการถือครองคริปโตเคอร์เรนซี

อัตราภาษีคริปโตเคอร์เรนซีในสหรัฐฯ

ดังนั้น การถือครองคริปโตเคอร์เรนซีในลักษณะการถือระยะยาว จะทำให้เสียภาษีน้อยลงอีกด้วย

ภาษีคริปโตเคอร์เรนซี่ในสวิตเซอร์แลนด์

ในสวิตเซอร์แลนด์นั้น ภาษีคริปโตเคอร์เรนซีจะขึ้นอยู่กับว่า คุณเป็นบุคคลทั่วไปที่เทรดคริปโตเพื่อการลงทุน หรือเป็น ผู้ที่ประกอบอาชีพการเทรดคริปโตเคอเรนซี่ และนิติบุคคล

เพราะคริปโตเคอร์เรนซี ถูกนิยามให้เป็น สินทรัพย์ประเภทคริปโตเคอร์เรนซี (Crypto Based Asset) และการถือครองถูกมองในลักษณะเดียวกันกับสินทรัพย์ประเภทอื่นๆ เช่น เงินฝาก ซึ่งโดยปกติแล้วการลงทุนในสินทรัพย์จะถูกเก็บ "ภาษีความมั่งคั่ง" (Wealth Tax)

แต่หากเป็นบุคคลที่ประกอบอาชีพการเทรดคริปโตเคอร์เรนซี หรือเป็นนิติบุคคล ก็จะเข้าข่ายต้องเสียภาษี Capital Gain Tax

นอกจากนี้ การขุดคริปโตเคอร์เรนซีและดอกเบี้ยจาก DeFi จะเข้าข่ายเป็นการจ้างงานตนเอง (Self-employed) จึงต้องเสีย "ภาษีเงินได้" (Income Tax) โดยอัตราภาษีของประเทศสวิตเซอร์แลนด์อยู่ที่ประมาณ 20 % หรือมากกว่า

ภาษีคริปโตเคอร์เรนซี่ในญี่ปุ่น

คริปโตเคอร์เรนซี ถูกจัดอยู่ในหมวด "รายได้อื่นๆ" (Miscellaneous Income) ในรายการภาษีของญี่ปุ่น และจำเป็นต้องแสดงรายได้ส่วนนี้ โดยอัตราภาษีขึ้นกับรายได้ส่วนบุคคล หากรายได้ส่วนบุลคลไม่เกิน 200,000 เยน/ปี ไม่ต้องเสียภาษี ส่วนอัตราภาษีที่สูงที่สุดอยู่ที่ 55% ของรายได้จากคริปโตเคอร์เรนซี (ในขณะที่ภาษีจากการซื้อขายหุ้นสูงสุดอยู่ที่ 20%) และการขาดทุนจากการซื้อขายคริปโตเคอร์เรนซี ไม่สามารถนำมา “หักลบ” กับรายได้หรือกำไรจากการขายหลักทรัพย์หรือคริปโตเคอร์เรนซีได้

วิธีการคำนวณภาษีของประเทศญี่ปุ่น

สรรพากรประเทศญี่ปุ่นได้แนบแบบฟอร์มวิธีการคำนวณต้นทุนคริปโตเคอเรนซี่ โดยใช้วิธี Moving average method หรือ Total average method ให้แก่ประชาชน เพื่อใช้เป็นแนวทางในการคำนวนต้นทุนการซื้อขาย

จะเห็นได้ว่าอัตราภาษีที่เกี่ยวข้องกับคริปโตเคอเรนซี่ในแต่ละประเทศ มีความหลากหลาย แต่ก็มีแนวทางที่ชัดเจนในแต่ประเทศในการคำนวนภาษี และยังมีวิธีคำนวณอัตราการเก็บภาษีที่สอดคล้องไปกับรายได้รวมด้านอื่นๆ

การออกแบบวิธีการเก็บภาษีอาจจะไม่ใช่เรื่องง่ายที่จะทำให้สังคมแต่ละภาคส่วนรู้สึกว่าเป็นธรรม แต่การทำให้ชัดถึงวิธีการคิดเป็นเรื่องที่ทำได้เลย เพียงแค่คนออกแบบเข้าใจธรรมชาติของรายได้นั้น

แต่ปัญหาที่เราเจอในประเทศมันมากกว่านั้น มันมาจากนโยบายหลักของประเทศที่คิดว่าคริปโตเคอเรนซี่และสินทรัพย์ดิจิทัลทั้งหลายเป็นเรื่องที่ไร้สาระมีแต่การเก็งกำไร การออกแบบภาษีมันจึงไม่สะท้อนต่อสภาพของสินทรัพย์ และตัดโอกาสในการพัฒนาประเทศที่จะพัฒนาไปสู่อุตสาหกรรมใหม่ที่ประเทศไทยมีศักยภาพในการแข่งขันสูงมาก

ในทัศนะความคิดเห็นส่วนตัวคิดว่า ถ้าเลือกได้ก็อยากที่จะไม่ต้องเสียภาษี แต่ในความเป็นจริงผมเองก็ไม่สามารถที่จะบอกแบบนั้นได้ เพราะคนที่ทำงานกินเงินเดือนทั่วไปก็เสียภาษี ซึ่งถ้าหากต้องเสียภาษี ผมคิดว่าต้องแยกส่วนที่เป็น “สินทรัพย์เพื่อการลงทุนที่ก่อให้เกิดประโยชน์สาธารณะ” เช่น การระดมทุนอย่าง ICO ออกมา เพราะส่วนนี้ควรได้รับการยกเว้นภาษี

ขณะที่การลงทุนส่วนอื่นที่เป็นประโยชน์ส่วนตน ควรให้ยกเลิก Withholding Tax (ภาษีเงินได้หัก ณ ที่จ่าย) และให้เสียภาษีจาก Net Gain ซึ่งจะทำให้ผู้ลงทุนรู้สึกเป็นธรรมมากกว่า เนื่องจากสามารถนำ Transaction ที่ขาดทุนมาหักจากกำไรได้ หรืออาจจะออกเป็นภาษีเป็นลักษณะ Transaction Tax ในจำนวนที่ไม่มาก เช่น 0.05-0.1% เพื่อให้ผู้ลงทุนไม่รู้สึกว่าเป็นภาระเพิ่มขึ้นมากนัก

ผมคิดว่าเราต้องมองให้ออกในเรื่องของ ”ความเป็นธรรม” ที่ก่อให้เกิดความเป็นธรรมแก่นักลงทุน ผู้ประกอบการ สรรพากรที่เป็นผู้ปฏิบัติตามกฎหมาย และประเทศชาติที่ควรได้รับเงินภาษีไปพัฒนาประเทศ

ส่วนเรื่องคนใช้เงินภาษีไม่คุ้มค่า จะเป็นอีกประเด็นหนึ่งที่พวกเราต้องติดตามและตรวจสอบให้คุ้มกับภาษีที่เราได้จ่ายไป